百亿元级私募机构数量降至家提前布局二级市场势头未改

本报记者昌校宇

截至7月底,国内百亿元级私募机构阵营降至85家。不过,部分机构退出“百亿元俱乐部”并未影响其他机构争相布局,大家仍在加紧调研,积极备案新产品,以期更好把握后市投资机会。

“百亿元俱乐部”遭遇减员

中国证券投资基金业协会公布的最新数据显示,截至2024年6月末,我国存续私募基金管理人有20768家,管理基金数量151257只,管理基金规模达19.89万亿元。

事实上,管理规模在百亿元以上的私募机构数量相对较少,而近期“百亿元俱乐部”遭遇减员。据私募排排网数据统计,截至7月底,国内百亿元级私募机构数量降至85家,相较于6月底减少了10家。按核心策略划分,上述85家机构中,股票策略有58家、多资产策略有15家、债券策略有6家、期货及衍生品策略和组合基金策略各有2家,另有2家未披露核心策略。

业内人士表示,百亿元级私募机构数量“缩水”,或因年内市场行情震荡,私募机构业绩不佳,百亿元级私募机构数量降至家提前布局二级市场势头未改投资者信心不足转投其他资产等综合因素所致。

从百亿元级私募机构业绩表现来看,7月份,有业绩展示的相关私募机构旗下138只产品收益率均值为-1.10%,其中58只产品实现浮盈,占比为42.03%。今年前7个月,有业绩展示的相关私募机构旗下137只产品收益率均值为-3.48%,其中46只产品实现浮盈,占比为33.58%。

具体来看,7月份,因诺天问1号A类份额、衍复专享小市值指数增强1号、上海宽德量化选股5号一期等产品业绩靠前,收益率依次为3.49%、2.87%和2.82%。今年前7个月,东方港湾旗下的东方港湾马拉松17号、东方港湾马拉松二号等两款产品业绩最亮眼,分别以38.84%和36.12%的收益率,位列所有百亿元级私募机构旗下产品的前两位。

因诺资产相关负责人对《证券日报》记者表示:“因诺天问1号是因诺资产旗下的多策略产品。多策略产品通过多样化的配置策略,有效平滑了净值波动,长期预期收益风险比更高。”

积极调研、备案新产品

尽管投资者信心仍有待提振,但百亿元级私募机构仍在主动作为、寻找二级市场投资机遇。一方面,机构调研步伐不停歇。东方财富Choice数据显示,7月份,共有20家百亿元级私募机构累计进行了197次调研,其中,淡水泉以51次调研次数居首。

按行业划分来看,半导体行业备受关注,7月份合计获百亿元级私募机构调研27次,医疗器械、化学制药、自动化设备等行业调研热度也居前。从个股方面来看,被3家以上百亿元级私募机构调研的个股有15家,晶晨股份、新集能源等公司受关注度最高,均获6家百亿元级私募机构调研。

星石投资7月份调研次数靠前。该公司8月13日发布投资策略表示,优质成长股性价比凸显。“一方面,A股核心成长股绝对估值和估值分位目前均处于较低水平。另一方面,以沪深300指数为代表的优质成长股经过3年的估值消化,PE(市盈率)估值处于近10年的20%分位附近。从历史情况来看,随着盈利预期的企稳,优质成长股的超额收益会逐步回归。”

另一方面,百亿元级私募机构也在二级市场积极寻找优质公司。私募排排网数据显示,从截至8月13日上市公司披露的2024年中报信息来看,共有9家百亿元级私募机构旗下产品出现在17家上市公司(去除重复公司)前十大流通股股东名单中。从持股数量变化来看,获得百亿元级私募机构增持股份的上市公司有4家,持股不变的有8家,被减持股份的有3家。另有2家上市公司前十大流通股股东中新进百亿元级私募机构。

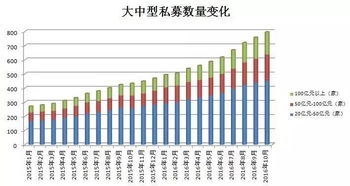

百亿元级私募机构备案热情持续升温。数据显示,截至7月底,私募机构备案产品数量实现连续两个月的增长,5月份至7月份的数据分别为467只、506只和590只。其中,7月份共有29家百亿元级私募机构合计备案产品64只,宽德投资以备案产品数量11只居首,成为当月“备案王”;诚奇资产、致诚卓远则紧随其后,备案产品数量均为6只。